巴菲特在今年初春發布的波克夏股東信裡歸納,投資人最容易犯下的五大錯誤,前兩項是「對交易進出的樂此不疲」、「企圖『掌握』股市的變動」,這些行為容易導致投資的失敗。

巴菲特最喜愛的方式,不是追高殺低、也不是跟風買進最熱門的強勢股,而是在心中內建一組觀察名單,長期蒐羅他喜愛、但一時之間還太貴買不下手的事業和人才團隊,等到「合適時機」出現時,他就大舉出動,進場持有該事業。

但,什麼是「合適時機」呢?它出現的實際樣貌,又是什麼情況?

舉個我們實際遇過的事件,作為探索的起點。

美國白色家電大廠惠而浦(Whirlpool Corp.)是一家令人喜愛的公司,具備創新能力、在營運有極為優異的表現,許多年以來,市價維持高檔,我們始終無法以合理價格獲得投資參與該事業成長的機會。

惠而浦就像是個只可遠觀的黃花閨秀,想要一親芳澤,更是望之而不可及。

直到2011年,事情開始有了眉目……

事情要回溯到更早的1997年。當時,惠而浦收購巴西公司Embraco 大部分股權,之後也把另一個收購來的巴西品牌併入旗下。

本來是好事一件。殊不知在2011年,一樁老案子讓整件事風雲變色。當年度法院判定Embraco由於前員工在20年前某樁私下借貸行為,必須支付6億美元給巴西銀行Banco Safra S.A.作為賠償。而Embraco已被惠而浦收購,因此需由惠而浦支付總額約6.03億美元的法務費用,分兩年支付。

這件事情導致惠而浦在財報上出現大幅虧虧。要知道,當時惠而浦一季的淨利約1至2億美元,這項概括承受的法務費用一入帳,當季馬上轉盈為虧,更把全年淨利6億多美元一舉吃光,變成淨損2,800萬。

閨秀蒙塵,從寵愛到鄙夷,不過幾天時間。

財報數字一公布,許多股東擔心接下來的市場衝擊,紛紛拋售惠而浦股票。股價幾個月內從82美元跳水到50美元,跌幅幾近40%。

此時的市場驚慌,對我們來說,不是驚訝,反倒是驚喜!

如果只看表面,公司當年度確實虧錢沒錯,但再深入分析,我們發現,造成虧損的原因是這種意外且一次性的費用,發生過便不會再重複出現,並不會損害到營運體質與生產力。

此時利空出盡,再加上當時美國房建業正穩定復甦,且惠而浦的家電需求直接受惠於住宅營建產業的成長;美國房建業在2008年金融海嘯時跌入低谷,2010年後需求逐步恢復,而且美國國內倡導綠能節約,惠而浦每一季均維持數項新研發產品的產出步調以因應,業績也持續成長。

再看惠而浦透過內部創新,將舊的產品概念打散,與新的元素重組,例如透過與家用智慧系統開發商合作,讓顧客可以運用智慧家電控制面板,控制冰箱存貨、甚至未來可以進化到連結烹飪爐具,建議如何有效運用食材。在豐收時將過去的成績轉化成下一步成長的種子,持續播種;而趁低谷時調整體質,修整事業模式,便是惠而浦時時掌握機會的秘訣。

於是我們選擇進場相助,落難美人不應受到如此冷落。

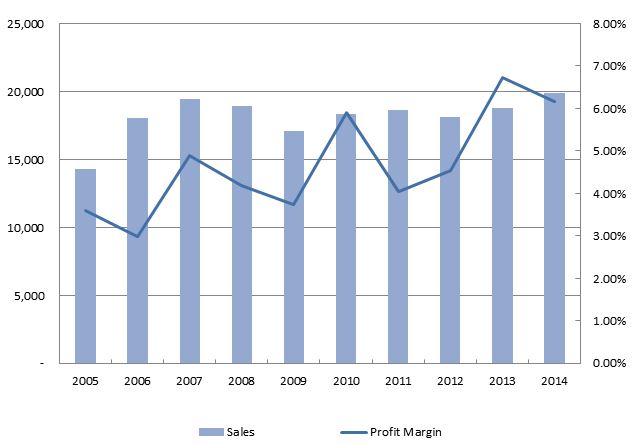

在往後的幾年間,惠而浦果然也不負期待,近十年營收與盈餘皆穩定成長:

而股價表現更是亮眼。

現在的惠而浦,就像落難後重新梳洗,眾人於是驚呼「真美!」大舉搶進。那麼,為什麼不在她蒙塵時雪中送炭呢?當時的股價可是千載難逢的低廉。

對盈餘與淨值穩定累積的事業來說,這類突發的一次性事件,就像感冒,病好了就又能生龍活虎、拿出更好的表現。

短期波動造成的大幅跌價,對了解事業營運內容的人,確實是不可多得的好機會。因為市場的不理性與雜訊,讓這種機會不定時出現。

然而,如果不分青紅皂白、去追逐這種大跌價機會,卻缺乏對事業的了解、也沒有長期與其共同成長的耐心做後盾,那就非常危險了。因為你將無法清楚判斷事件影響是一時還是永久,那對這份禮物可能就是驚嚇而不是驚喜。

如果對事業具有長期的觀察與理解,那就有能力像巴菲特一樣掌握潛在的機會,隨時準備好獵槍與子彈,伺機出手,捕捉他想要的獵物!

【你可能錯過的大機會系列文章】

1. 大家閨秀落難時——2011年的惠而浦虧損事件

2. 打不倒我的,使我更強大——房建公司NVR如何挺過金融海嘯?

3. 革新!2012年製藥公司森林實驗室苦海執行長,生命淬鍊事業智慧

4. 傳統通路商打臉分析師 營運逆勢上揚:Best Buy逆轉實記

5. 信諾醫療保險(Cigna Corp.)翻轉遊戲規則,創造機會

6. 希拉蕊痛批黑心藥廠,真相是什麼?

One Reply to “你可能錯過的大機會型態(1) 大家閨秀落難時 – 2011年的惠而浦虧損事件”