上次跟大家分享了Dardashti對巴菲特提出有關資本配置的問題,面對市價被(嚴重)低估的企業,或是溢價的(仍在巴菲特估算的合理價位內)優質三高(高ROE、高成長、高盈餘品質)企業?

上次跟大家分享了Dardashti對巴菲特提出有關資本配置的問題,面對市價被(嚴重)低估的企業,或是溢價的(仍在巴菲特估算的合理價位內)優質三高(高ROE、高成長、高盈餘品質)企業?

巴菲特的回應其實很簡單,只有8個字 – Either is fine.(兩者都好) 對於市價低估的寫了Better for small sums(對總額小較好),對於優質三高寫了Better for large sums(對總額大較好)。

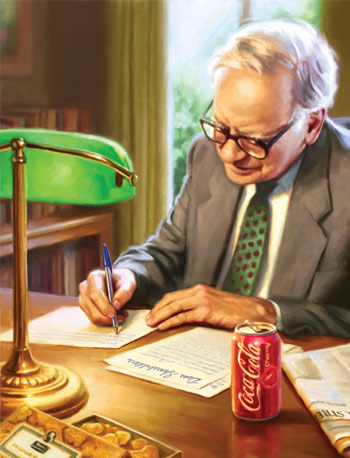

附上Dardashti資本公司的以及巴菲特回應的原稿。

簡單8個字,清楚說明面臨資本配置時巴菲的的原則,讓我們從歷史的角度來看這個答案。

選擇市價低估的核心思維是來自巴菲特的恩師葛拉漢 – 價值投資。

從1930-1970年代,多數的企業都屬資本密集型,也就是需要土地、廠房、設備等有形資產來生產商品,因此資產負債表上的有形固定資產就顯的重要,所以價值投資便是著眼在對這些有形固定資產進行評價,尋找被市場忽略或是遭到扭曲的企業;然而隨著時代變動,現在越來越多的企業已經離開了資本密集,進而轉變成知識密集型態,加上資訊流通性提高,企業財報容易取得,因此單純的從資產負債表上找尋被低估的標的已不再是那麼容易的一件事。

同時間巴菲特的事業也略有小成,這些被低估的機會有時並無法容納他日漸成長的資金水位,加上合夥人曼格導入的永續事業思維,巴菲特開始評估所謂的優質三高企業,於是出現了買下喜事糖果這類型的投資案。

所以不難理解為何巴菲特說兩種方法都好,但是他會從資金的總額去做個簡單的差異化。

另一個會讓巴菲特做差異選擇的可能原因是 – 資本的再配置考量,每當回收一筆投資案就要開始新的配置難題,當總額小就比較容易找到合適的價值投資標的,但是當總額大時就很難說了,如100萬買入價值有200萬的企業,當價格回歸到價值時,200萬回收後只要能找到2個跟上次類似標的,但是當金額放大到100億時,能找到一個200億被低估成100億的機會已如鳳毛麟角,更何況找兩個呢?

對於這樣的回答,不得不令人佩服巴菲特的明智,他不以過去成功的框架限制住自己的思維,也不以時代的變動就拋棄掉所學。而我們呢? 我們又該如何看待新興的知識密集型事業呢?

我們提出這篇書信內容是希望能與大家共同勉勵,學習巴菲特的精神而非依樣畫葫蘆就好,在面對全球化、網路化、行動化帶來的新經濟,找尋明智的方式配置自己的資本。

巴菲特智慧令人一再玩味!